界面新闻记者 |

界面新闻编辑 | 谢欣

11月7日晚间,康缘药业宣布拟以自有资金2.7亿元收购中新医药100%股权。本次交易完成后,中新医药将成为康缘药业的全资子公司。此为康缘药业布局创新生物药领域的一步棋。

上述公告发布同日,上交所向康缘药业下发关联交易事项的监管工作函,涉及对象包括公司、董事、监事、高级管理人员、控股股东及实际控制人。

11月11日开盘,康缘药业股价跌4%。截至收盘,康缘药业报15.9元/股,跌2.51%。

康缘药业的此次交易属于关联交易。康缘药业控股股东康缘集团持有中新医药70%股权;南京康竹(康缘集团全资子公司担任执行事务合伙人)持有中新医药30%股权。此次交易采用资产基础法对企业股东全部权益价值进行评估,截至2023年12月31日,中新医药单体报表口径股东权益账面值为-3.59亿元,评估值2.72亿元,评估增值6.3亿元,增值率175.87%。

康缘药业表示,主要增值原因是将中新医药账面未反映的在研新药管线、药物发现设计与生产技术平台专有技术、已授权专利、注册商标、域名纳入评估范围,同时被评估单位拥有的在研新药产品未来市场预期良好,因此相比账面净资产存在增值。

与康缘药业专注中药研发不同,此次收购的中新医药是一家生物药新药研发公司,目前聚焦代谢性疾病及神经系统疾病领域,已获取4个创新药的6个临床批件,皆进入临床阶段。

这4款创新药中2款为眼部用药,2款为GLP-1类药物,均处于I期临床试验阶段。其中(GGGF1)三靶点长效减重(降糖)融合蛋白为长效 GLP-1/GIP/GCG 三重受体激动剂。该项目在全球范围内尚无同结构类型、同靶点的药物获批上市,2023年11月7日获得2型糖尿病、超重或肥胖2个新药临床试验批件,目前 I 期临床研究已完成全部剂量组给药。(GGF7)双靶点长效降糖(减重)融合蛋白为长效GLP-1/GIP双重受体激动剂,在全球范围内尚无同结构类型的药物获批上市,2023年12月18日获得2型糖尿病、超重或肥胖2个新药临床试验批件。

同时,中新医药拥有分子设计技术平台以及成套的生物大分子细胞培养、分离纯化、生物制剂、质量表征以及生物评价技术,具有可持续研发能力。

但是,截至2024年9月30日,中新医药存在对康缘集团的借款本金、利息合计人民币4.79亿元,并且预计中新医药四条核心管线拟投入临床资金仍需约4亿元,本次交易完成后康缘药业还需要对中新医药的研发支出、资本性支出、债务偿还等进行持续投入。

中新医药除了背负债务之外,还处于亏损阶段,截至2024年9月30日其总资产约为7575.7万元、经审计的净资产为-4.23 亿元,且其4款新药均处于临床早期阶段,存在研发失败的风险。康缘药业目前主要收入来源为中药产品,与中新医药所研发的创新生物药产品在药品类别上存在一定差异,未来可能存在创新生物药产品商业化不及预期的风险。

因此,康缘药业此次交易采取分期付款,且附加对赌条款。康缘集团持有中新医药70%股权,对应转让价款1.89亿元。康缘药业将首笔支付康缘集团60%即1.134亿元,剩余40%即0.756亿元将于中新医药对应管线药品取得上市许可后分期支付。

南京康竹持有中新医药30%股权,对应转让价款0.81亿元,康缘药业将一次性支付,南京康竹取得转让价款扣除应缴纳税费后的剩余部分全部用于二级市场择机增持康缘药业股份,该股份在中新医药对应管线药品取得上市许可后方能分期解除限售。

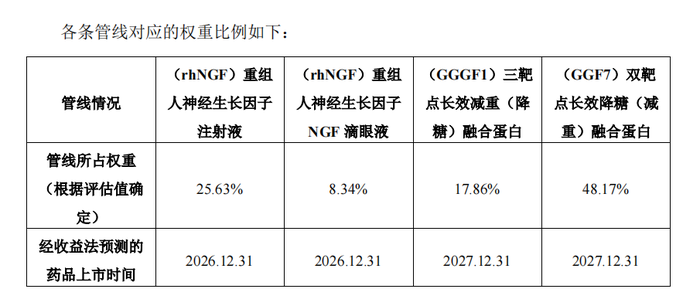

也就是说,康缘药业此次需一次性支付的款项为1.944亿元,余下款项将根据产品上市情况分期支付。康缘药业分别与康缘集团、南京康竹设置对赌条款,为各条管线设定不同权重比例。

若在经收益法预测的药品上市时间,或康缘药业因药品临床研发及上市程序的特殊性而给予6-12个月缓冲期后仍未获批上市,康缘药业无需向康缘集团支付该管线对应的剩余股权转让价款。而若上述任一管线研发失败(指临床未通过或药品上市注册审批未通过等阻碍药品上市的情形)或未在预测上市时间内上市,南京康竹应向康缘药业进行业绩补偿。

就康缘药业自身业务而言,今年发展并不顺畅。今年前三季度,康缘药业的营收和扣非净利润相较去年均出现下滑,此次2.7亿元的收购款几乎等于其前三季度扣非净利润。康缘药业2024年三季报显示,公司前三季度实现营收31.1亿元,同比下降11.06%;扣非净利润2.85亿元,同比下降10.16%。

分产品来看,前三季度康缘药业的中药注射液收入11.20亿元,同比下滑29.51%,中药口服液收入7.00亿元同比增长29.42%;颗粒剂、冲剂及片丸剂保持平稳,胶囊剂和贴剂下滑略超10%。

核心业务中药注射液的营收下滑直接导致康缘药业整体业绩下滑。热毒宁注射液是康缘药业的独家品种,用于治疗呼吸道疾病,2023年康缘药业注射液的营业收入和营业成本分别较上年同期增长49.80%、49.71%,也主要因为热毒宁注射液销售额增长。

今年康缘药业注射液板块业绩下滑可能是热毒宁注射液销售额不及往年,一方面是与2023年同期相比,流感等呼吸道疾病发病率相对下降,市场需求相应减少;另一方面是2023年热毒宁注射液中标30个省份的集采。

另外,中药注射液因安全问题屡出事故,监管趋严。2023年2月,国家药监局发布了《中药注册管理专门规定》;2024年7月,国家药监局发布《中药标准管理专门规定》。而这可能会提高生产企业的生产成本以及增加安全性评估等额外费用。

康缘药业目前业绩过于依赖中药注射液,此次借机押注创新药资产或许能开辟第二曲线。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号