界面新闻记者 |

啤酒界“华南王”珠江啤酒(002461.SZ)披露了一份史上最好成绩单。

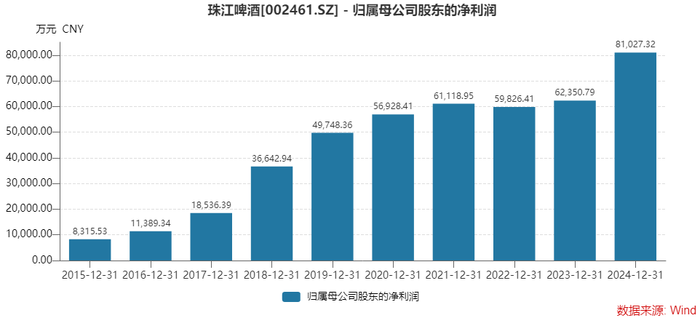

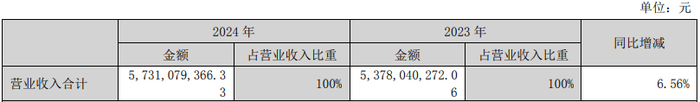

珠江啤酒2024年实现营业收入57.31亿元,同比增长6.65%;归母净利润8.10亿元,同比增长29.95%。两项指标双双创下历史新高,也优于行业整体表现。

界面新闻发现,珠江啤酒业绩创新高的同时,面临三大隐忧。首先,公司靠产品高端化来提高利润水平,但其中高端产品占比已高,提升空间有限。

其次,募资使用效率问题。七年前定增募资的43亿元,还有26亿元躺在资金专户收利息,多个项目推进缓慢。

去年年报透露出最重要的问题在于,珠江啤酒全国化进程不进反退,在整体营收增长的同时,非华南地区的营收下降超10%。

显然这不是管理层想看到的。正因全国化迟滞不前,公司营收增长也十分缓慢,规模已远远落后“啤酒五强”公司。

那么,珠江啤酒全国化为何难以有效拓展?公司下一个增长引擎在哪?

珠江啤酒证券部人士回应界面新闻,公司正努力通过持续完善全国营销网络,加强广东省外市场的开拓,增强公司在其他地区的影响力。同时该人士认为,公司中高端市场还有一定的增长空间。

量价齐升拉动业绩

营收突破新高,归母净利润跳过7亿元区间,直接站上8亿元,销售毛利率来到近四年高位。与同行相比,珠江啤酒去年业绩的表现可圈可点。

啤酒公司有着明显的季节特征,二三季度为旺季,一四季度淡季。通常情况下,三季度是表现最好的季度。

珠江啤酒去年表现略有出入,三季度利润环比下降。分季度来看,珠江啤酒去年二季度利润最高,达3.79亿元;三季度为3.07亿元;四季度向来最为疲弱,只取得了373.51万元的净利润,同比勉强转正。

珠江啤酒是A股首家披露2024年年报的啤酒公司,其他已披露业绩快报或预告的公司有喜有忧,行业整体偏弱。

- 表现最好的是燕京啤酒(000729.SZ),预计去年实现归母净利润10亿元至11亿元,同比增长55.11%至70.62%。

- ST西发(000752.SZ)预计去年扭亏,盈利区间为2,100万元至3,100万元。

其余同行业绩多表现疲弱,尤其是“啤酒三强”。

- 港股上市的华润啤酒(0291.HK)去年营收净利双降。公司实现营收386.35亿元,同比下滑3.57%;净利润47.39亿元,同比下降8.03%。

- 同样的港股龙头百威亚太(1876.HK)去年降幅更大。公司实现营收448.99亿元,同比下滑9.02%;净利润52.19亿元,同比下降14.79%。

- A股龙头青岛啤酒(600600.SH)暂未披露业绩情况,不过,啤酒企业前三季度已基本奠定了全年的业绩基础。公司去年前三季度营收289.59亿元,同比下滑6.52%,归母净利润同比增长1.67%。

- 重庆啤酒(600132.SH)业绩快报显示,公司去年实现营业总收入146.45亿元,同比减少1.15%;归属于上市公司股东的净利润12.45亿元,同比减少6.84%。

- 兰州黄河(000929.SZ)预计去年亏损1.07亿元至1.22亿元,同比亏损在扩大。

由上可见,珠江啤酒业绩在全行业已是中上水平。量价齐升是公司去年业绩增长的两大主因。

“公司的销量和营收、利润都是同比增长的。销量的增幅略优于行业整体趋势。” 珠江啤酒证券部人士对界面新闻表示。

当下中国啤酒行业已进入平稳发展阶段,整体上升空间有限,因此各企业均在优化结构,提升高端产品的营收占比。

销售量方面,珠江啤酒产销量均优于大势。

国家统计局数据显示,2024年,中国啤酒行业规模以上企业完成啤酒产量3521.3万千升,同比下降0.6%。

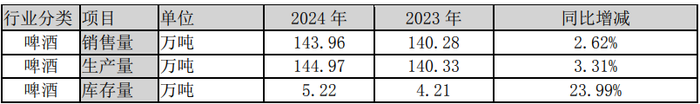

但珠江啤酒产销量还在增加。年报显示,公司去年啤酒生产量144.97万吨,销售量143.96万吨,分别同比增长了3.31%和2.62%。值得注意的是,公司库存量也由4.21万吨上升至5.22万吨,增幅约24%。

价格上升则是由高端产品所带动的。

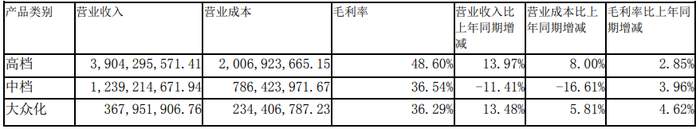

按零售价格高低,珠江啤酒将产品分为三类,高端产品主要为纯生啤酒、雪堡啤酒等,中档产品主要为零度啤酒等,大众化产品主要为传统啤酒等。高档啤酒在珠江啤酒营收构成中占大头。去年这一类产品贡献了39.04亿元的营业收入,同比增加约14%,营收占比高达约68%。

其次为中档产品,去年取得了12.39亿元营收,同比下滑了超10%,占比在两成左右。

此外,还有3.68亿元大众化产品的销售,营收占比只有6.42%。

高档产品销售毛利率48.60%,较另外两档均高出约12个百分点。受高档产品营收增长的影响,珠江啤酒去年销售毛利率46.30%,同比增加了3.48个百分点,为近四年高位。

“总体来看,公司受益于稳健的流通基本盘,同时97纯生大单品拉动餐饮竞争势能向上,结构升级韧性兑现,2024全年量价表现明显优于行业。”兴业证券研报表示。

尽管量价齐升推动业绩创新高,但珠江啤酒的隐忧正浮出水面。

中高端增长空间有限

珠江啤酒今年业绩将如何,关键看三方面,高端化的进展、产能扩建的进程和全国化的推进。然而,这份财报也透露出,珠江啤酒在这三方面均存在隐忧。

首先,中高端产品增长空间有限。

由上述数据可算得,珠江啤酒中高档产品营收占比已接近90%。因此,从公司自身角度来看,上升空间已十分有限。

“中高端占比还有多少空间可以参考一下青岛啤酒等同行的表现。”一位食品饮料行业分析师对界面新闻称。

青岛啤酒在国内中高端啤酒市场占据领先地位。公司2023年青岛啤酒主品牌销量456万千升,其中中高端销量324万千升,可算得销量占比71.05%;去年上半年,主品牌销量261万千升,中高端以上销量189.6万千升,占比上升至72.41%。

虽青岛啤酒未披露中高端营收占比,从销量占比来看,若乘上偏高的单价,也未必能达到珠江啤酒九成的水平。

重庆啤酒将消费价格8元及以上产品划为高档,价格大于等于4元小于8元为主流,价格4元以下列为经济。2024年中报显示,其高档产品和主流产品营收分别为52.63亿元和31.74亿元,营收占比高达95%。

其余啤酒公司的中高端化进程尚不及青岛啤酒。

华润啤酒2024年年报显示,公司去年实现啤酒销量约1087.4万千升,次高档及以上啤酒销量超过250万千升。其中,喜力销量增长近两成。

燕京啤酒2024年半年报显示,公司中高档产品营业收入50.64亿元,占主营收入的比例68.54%,较上年同期提升了3.71个百分点。

因此,珠江啤酒中高端产品占比已较高,高端化进程接近尾声。通过提升中高端产品占比来提升公司单吨价格水平,进而提升毛利率的空间已有限。

从整个啤酒行业来看,高端化趋势明显,各公司都在存量市场挤占高端蛋糕,大推高端新品,竞争已十分激烈。

- 珠江啤酒称,要顺应高端啤酒发展趋势,促进公司产品高端化升级。公司去年推出珠江P9、珠江啤酒1985等新产品。

- 青岛啤酒近年则推出了一世传奇、百年之旅、琥珀拉格、奥古特、鸿运当头、经典1903、原浆啤酒、皮尔森、青岛啤酒IPA等一系列新品,冲击高端市场。

- 华润啤酒有喜力、老雪、红爵等。公司表示,集团高端化发展持续发力,高档及以上啤酒销量较去年同期录得超过9%增长,公司高端啤酒销量已经在行业中排在前列。

- 燕京啤酒则以燕京U8为核心,还推出了燕京V10、狮王精酿等一系列中高端产品。

如此激烈的竞争之下,珠江啤酒需要扩大产能,增加中高端供应,更需要走出广东,抢占增量市场。

26亿募投资金“躺赚”利息

中高端营收占比提升难度大,珠江啤酒便计划通过增加中高端产能来进行结构优化。但更深层的隐患来自战略执行的效率。

“公司高档产品收入占比确实是比较高的。”珠江啤酒证券部人士对界面新闻表示,高端市场竞争激烈,“整个行业消费结构在升级,因此还是有一定增长空间的”。

该人士告诉界面新闻,公司会持续优化产品结构,做好提质升级,后期会继续在产品改革创新方面做努力。“我们年报披露的中山、梅州等项目都在推进,均在优化相关的产能。”

在2025年新年贺词中,珠江啤酒董事长王志斌提到,2024年,公司“中高端产业升级项目落子南沙、东莞、梅州、中山、湛江,打造了一个又一个新质生产力高地”。

然而,上述项目有不少是募投项目,这些项目进展缓慢,也困住了珠江啤酒的发展。

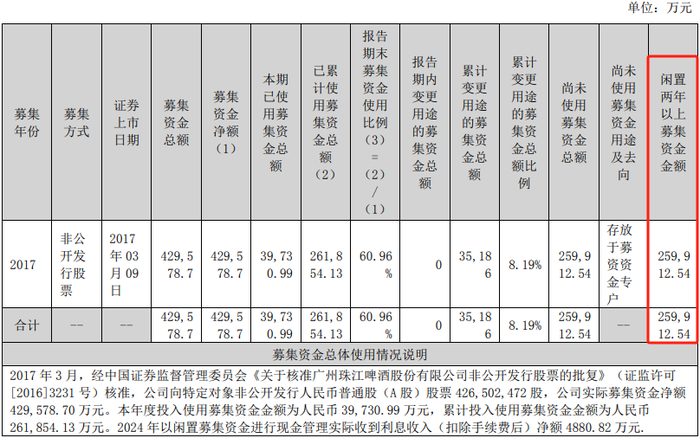

2017年,珠江啤酒定增募集资金42.96亿元,计划用于现代化营销网络建设及升级项目、O2O销售渠道建设项目、啤酒产能扩大及搬迁项目、珠江-琶醍啤酒文化创意园区改造升级项目、信息化平台建设及品牌推广项目等八个项目。

七年过去了,截至2024年末,八大项目中只有南沙珠啤二期年产100万千升啤酒项目、东莞珠啤新增年产30万千升项目已投产。其余,现代化营销网络建设及升级项目、O2O销售渠道建设及推广项目、湛江珠啤新增年产20万千升项目三个项目预计2025年末达到可使用状态。另有两个项目预计2028年末才达到可使用状态。

截至2024年末,珠江啤酒尚未使用的募资总额还有26亿元,占募资总额约40%;2023年末为29.48亿元。

这些资金存放于募资资金专户躺着收利息,利息收入净额就有4,880.82万元。

全国化战略开倒车

市场集中、高度依赖广东地区一直是珠江啤酒的一大特征。2024年年报显示,在过去的一年,公司不仅没有成功走出广东地区,销售集中度反而更高了。

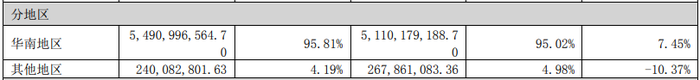

去年珠江啤酒的业绩全靠华南地区拉动。公司华南地区营业收入为54.91亿元,占比达95.81%,营收同比增长了7.45%;其他地区只有2.41亿元,占比由2023年的4.98%降至4.19%,营收同比下滑了10.37%。

这一数据并未将广东地区单列出来。珠江啤酒人士告诉界面新闻,华南地区主要还是以广东地区为主。

退守广东并非珠江啤酒的主观选择,从公司去经销商的变化便可见一斑。

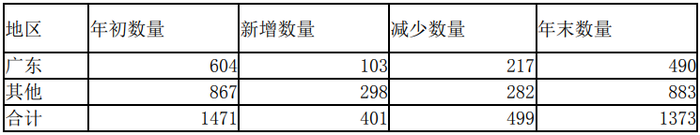

广东地区为珠江啤酒贡献了绝对优势的营收,但这一地区的经销商数量占比只有三分之一。

其他地区虽然营收占比约5%,但经销商数量多达883家,占据了三分之二的比例。

不仅如此,广东地区的经销商数量还在下降。截至2024年末,珠江啤酒经销商数量共1373家,较年初减少了近百家。减少的全是广东地区。

广东地区年初经销商数量604家,年末只有490家,减少了114家。

此消彼长,可见珠江啤酒“走出去”的意愿是强烈的。如此调整也意在进军全国更多市场。

“有增有降都比较正常,经销商变化总体还算比较平稳。”珠江啤酒回应界面新闻称,“我们会努力加强省外市场的开拓,持续完善全国的营销网络,持续提升在全国其他地区的影响力,在全国布局方面做出努力。”

那么,珠江啤酒的全国化进程为何不能有效拓展呢?

一方面,这与啤酒的区域特性有关。

因为消费者对啤酒新鲜度的要求较高,啤酒产品运输成本也较高。啤酒具有明显的区域性销售特点,有一定的销售半径,在销售半径以外与当地啤酒企业竞争将处于不利地位。

另一方面,也与全国市场饱和度相关,各龙头均在抢夺中高端市场。

珠江啤酒的全国化还在进行中。公司称,要“加快扩增量”,全国招商布局增速提质,新增珠江原浆体验门店244家,通过广交会、糖酒会、区域招商会等多元途径新拓客户。

珠江啤酒突围的窗口期正在收窄。百威、华润、青岛,啤酒行业营收超300亿元的“三足鼎立”形成,加上燕京啤酒与重庆啤酒两家营收超100亿元的公司,“五强”格局也已固化。

珠江啤酒不到60亿元的营收规模已与“啤酒五强”差距甚远,若全国化进程继续开倒车,市场份额或会被头部挤压,公司又如何突破增长瓶颈。

申万宏源研报认为,珠江啤啤酒在华南基地市场支撑下,若未来运作得当,有望依托华南市场进一步开启全国化的潜力,维持中性评级。

“如果公司不能持续有效地拓展华南地区以外市场,将对公司未来收入的可持续增长产生不利影响。”过往年报中,珠江啤酒均有此提示,2024年年报中这一句已删去。虽文字已删,但全国化突围难题仍待解。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号