界面新闻记者 |

日前,北上广深四大上市机场半年报陆续披露完毕。曾经的“优等生”首都机场(00694.HK)疫情后第二年依然深陷亏损,2020年至今共四年半的时间累计亏损近百亿元,相当于亏掉巅峰时期三倍多的利润。

另外三家上海机场(600009.SH)、白云机场(600004.SH)、深圳机场(000089.SZ)去年就已扭亏为盈,今年上半年延续盈利势头。

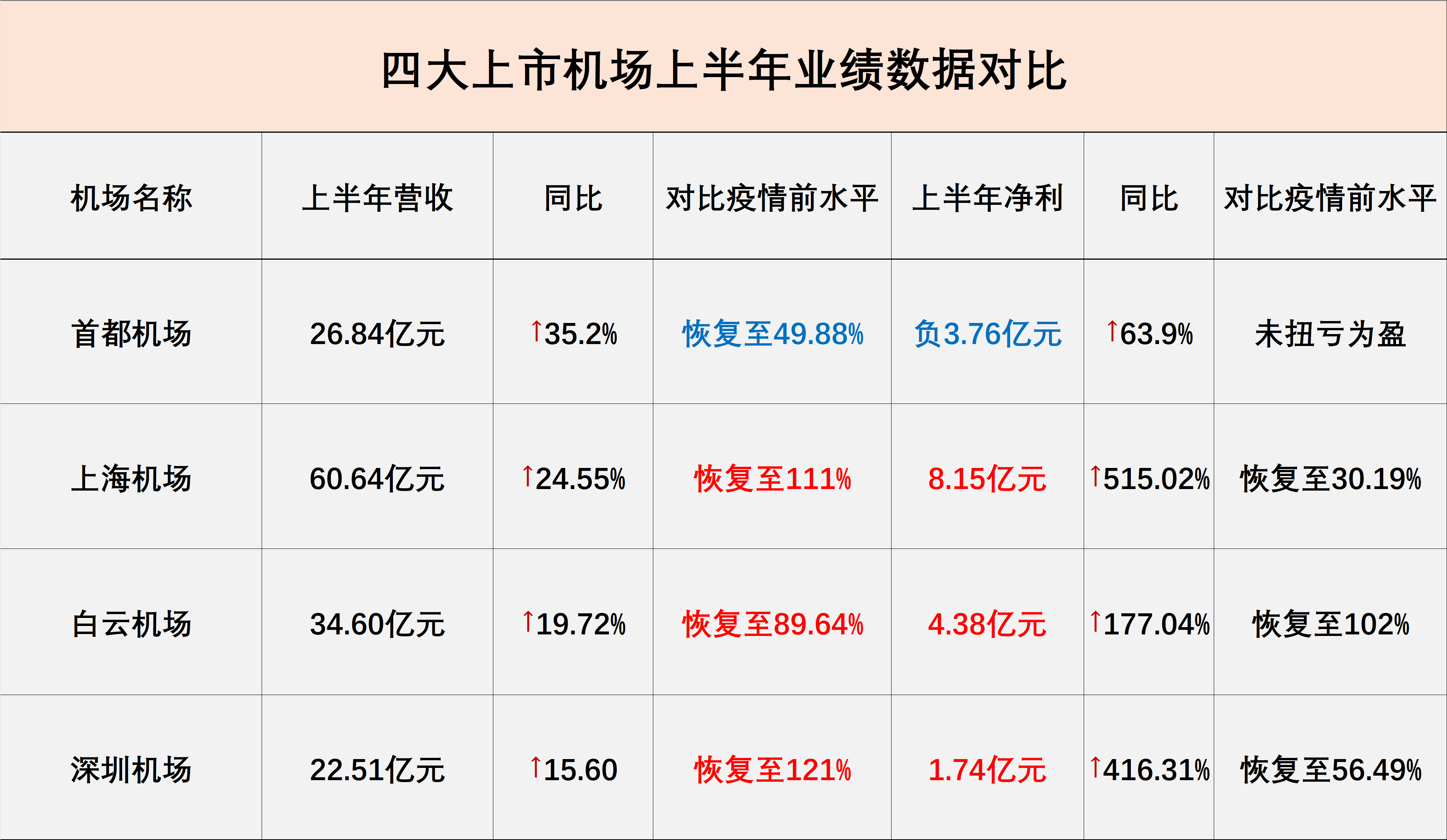

净利润最高的是上海机场,为8.15亿元,相比去年同期暴涨515.02%;白云机场位居其后,上半年盈利4.38亿元,同比涨幅为177.94%;深圳机场净利为1.74亿元,同比大涨416.31%。

尽管上海机场、深圳机场两大机场净利同比翻倍增长,但是与疫情前盈利水平比,利润仅恢复至三到五成左右。

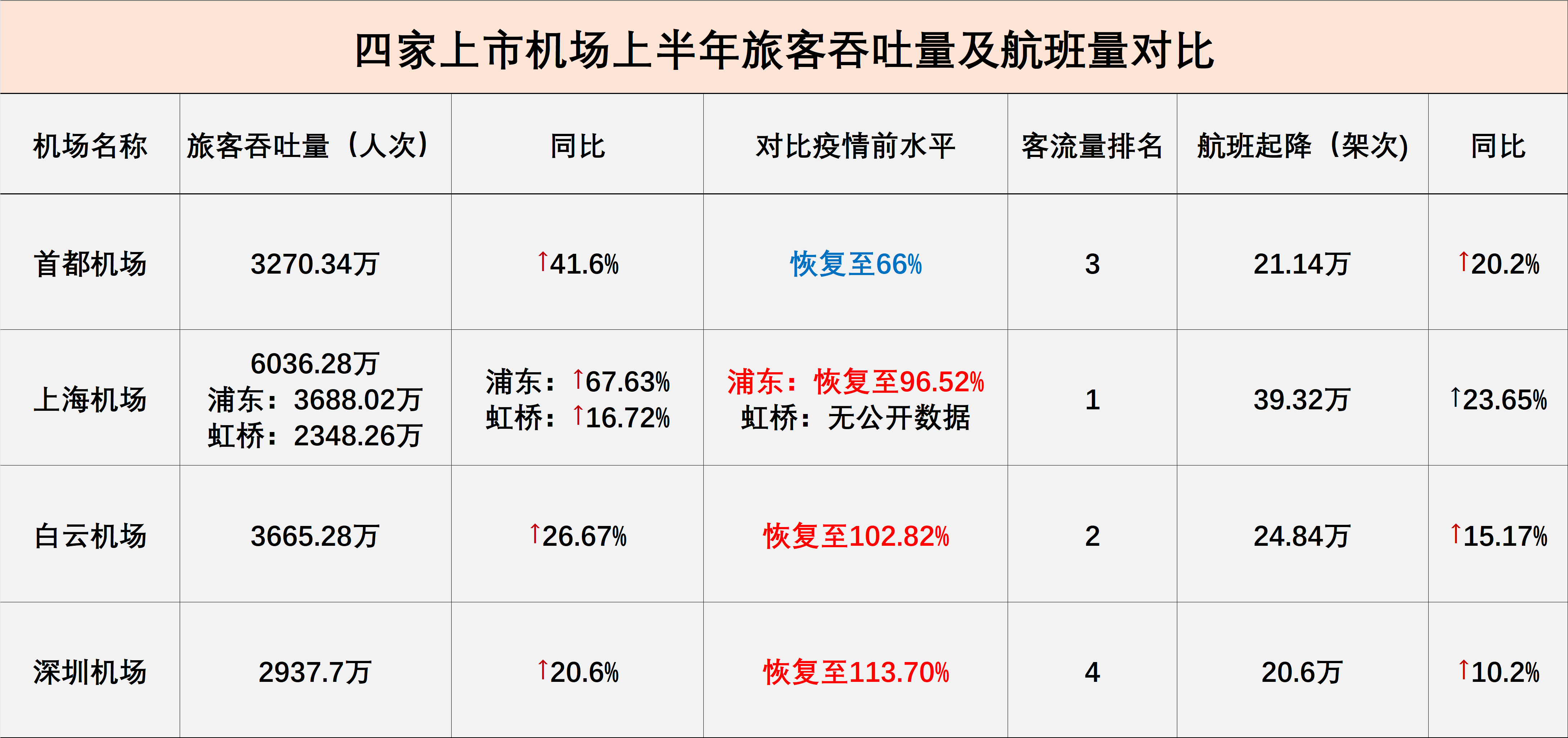

上海浦东、白云机场客流领先,首都机场难回第一宝座

曾几何时,首都机场还是国内大型机场中当之无愧的“霸主”。民航局发布的历年机场生产统计公报显示,2018年-2019年北京首都机场连续两年旅客吞吐量超1亿人次,成为国内唯一一家实现年度旅客吞吐量破亿的机场。

疫情冲击下全国大型机场格局大洗牌,国际航线占比高的机场受打击颇为沉重、国内航线占比高的机场活得相对好一些。

反映到客流量上,首都机场痛失第一的宝座,2020年直线下滑到全国第五名,被重庆江北机场轻松超越。上海机场旗下的浦东机场更是跌到全国第九名,排在西安咸阳机场后面。

四大一线上市机场中,广州白云机场国内航线占比相对高。疫情以来白云机场一路逆袭而上,2020年一度登上全球机场年度客流量榜首的位置,截至2023年末更是在国内实现年旅客吞吐量“四连冠”。

如今疫情已经过去近两年,随着整个民航市场加速复苏,国际航空市场恢复也在提速。民航局7月份发布会数据披露,今年上半年国际航线完成旅客运输量2967.3万人次,客运规模恢复至2019年同期的81.7%。自今年2月以来,国际航空客运市场连续五个月恢复水平超过80%。

随着国际客流逐渐回归,上海浦东机场迎头赶上白云机场,迅速追平此前落下的差距。据界面新闻梳理,今年上半年上海浦东机场旅客吞吐量在一线城市机场中排名首位,为3688.02万人次,比去年同期上涨67.63%,恢复至疫情前水平的96.52%,已接近“满血复活”。(注:2022年上海机场完成资产重组,将虹桥机场注入上市公司,因此上海机场的数据包括浦东、虹桥两家。但是这里为了做对比,还是将浦东、虹桥机场旅吞吐量分开列出。)

白云机场和上海机场差距微弱,排在第二位。今年上半年实现旅客吞吐量3665.28万人次,同比提升26.67%,达到疫情前水平的102.82%;首都机场只排到第三名,上半年旅客吞吐量为3270.34万人次,仅为疫情前水平的66%。

在国际航空市场不断复苏的背景下,首都机场仍然“一蹶不振”,背后还有一个关键原因是北京大兴机场的分流。

上海机场旗下的上海浦东、上海虹桥两机场一个聚集国际市场、一个聚焦国内市场,二者定位各有侧重。而首都机场和大兴机场均定位于大型国际枢纽机场,共同承担京津冀地区的国际国内航空运输业务,形成适度竞争、优势互补的格局,目的是逐步发展成有国际竞争力的“双枢纽”。

目前南航全部转场至大兴机场运营、东航多数航班也转场至大兴机场,在首都机场运营的主要是国航、海航系等航司。大兴机场对首都机场的分流效应,从大兴机场日益增长的客流量也可看出。

数据显示,截至今年暑运结束,本年度大兴机场提前60天突破年旅客量3000万人次,口岸年度出入境人员数量首次突破300万。能预料的是,随着更多航空公司加码大兴机场,首都机场与全国第一的位置也将渐行渐远,再难回到冠军宝座。

营收反超疫情前,净利为何表现差劲?

业绩数据显示,今年上半年四大上市机场营收同比均显著增长,涨幅最高达到35.2%。若与疫情前水平对比,上海机场、深圳机场营收分别为60.64亿元和22.51亿元,分别超过2019年同期的111%和121%。白云机场和首都机场恢复进度稍慢,为2019年同期的89.64%和49.88%。

但是反映到净利润上,多家机场表现却堪称“差劲”。上海机场今年上半年净利润只恢复至疫情前三成,深圳机场恢复至疫情前五成多,首都机场则没能扭亏为盈。

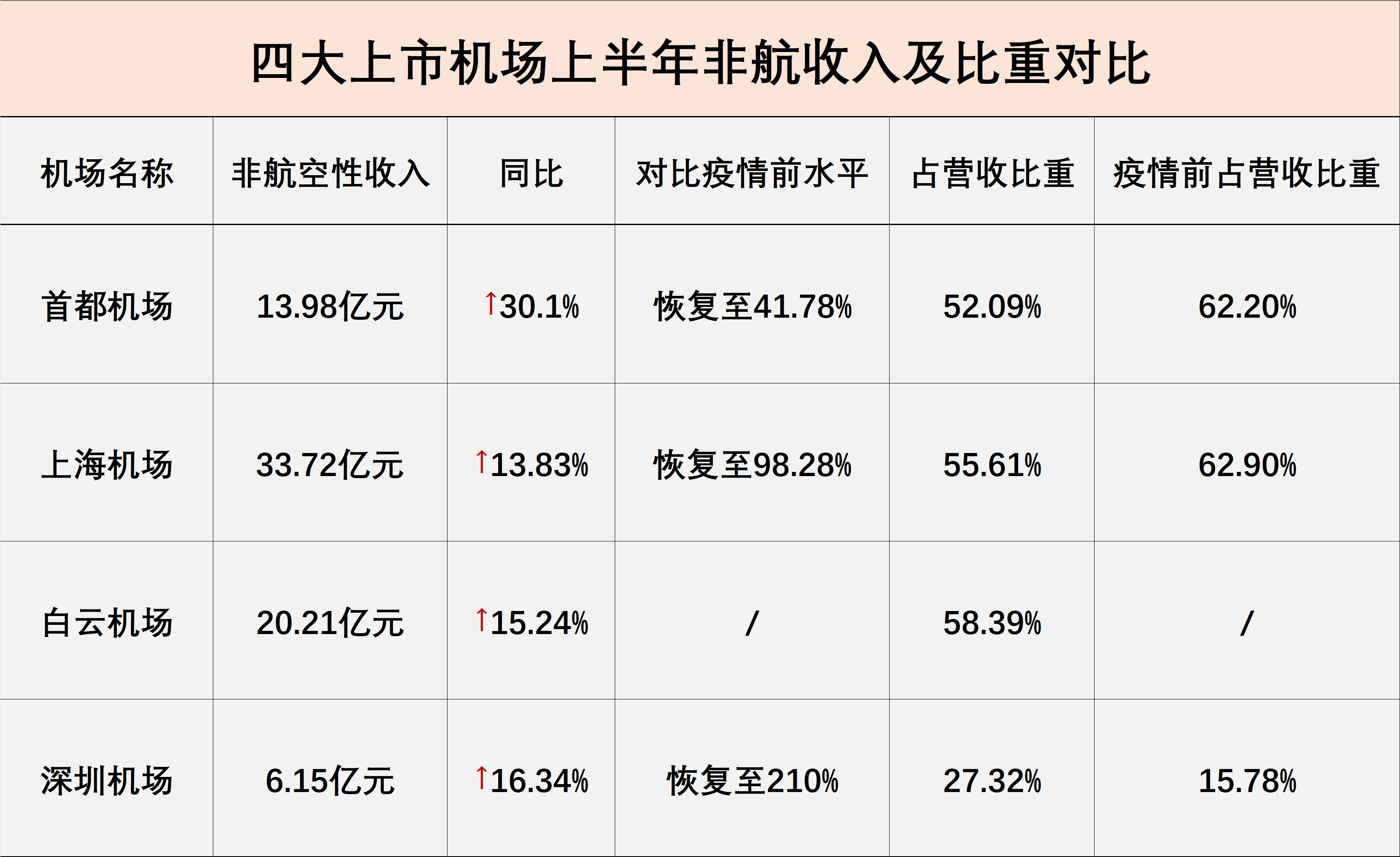

拆分机场的收入结构来看,机场经营业务主要分为航空性业务和非航空性业务。前者是指与飞机、旅客及货物服务直接关联的基础性业务,收费标准按照民航局相关文件规定实行政府指导价;其余延伸的商业、办公室租赁、值机柜台出租等业务都属于非航空性业务,收费标准实行市场调节价。

在不同的收费模式下,航空性业务对机场业绩提升作用有限,而非航业务是机场赚取超额利润的重要来源。从全球范围内来看,非航收入占比也是衡量一家大型机场成熟度的重要指标,能够反映出机场的整体运营效率和现代化水平。例如,荷兰史基浦机场通过打造航空城项目,非航空类收入占比达到75%。

聚焦到国内上市机场,据界面新闻梳理,疫情前上海机场、首都机场非航收入占比高达62%以上,但是截至今年上半年,非航收入比重只恢复到52%-55%左右,与巅峰时期相差约10个百分点。

白云机场非航收入占比超过上海机场、首都机场,达到58.39%。反映到盈利指标上,上半年白云机场净利4.38亿元,而2019年同期为4.28亿元,已超越疫情前水平。深圳机场非航业务一直发展得不温不火,截至今年上半年非航收入比重仅为27.32%,但是相比疫情前的15.78%还是有明显提升。

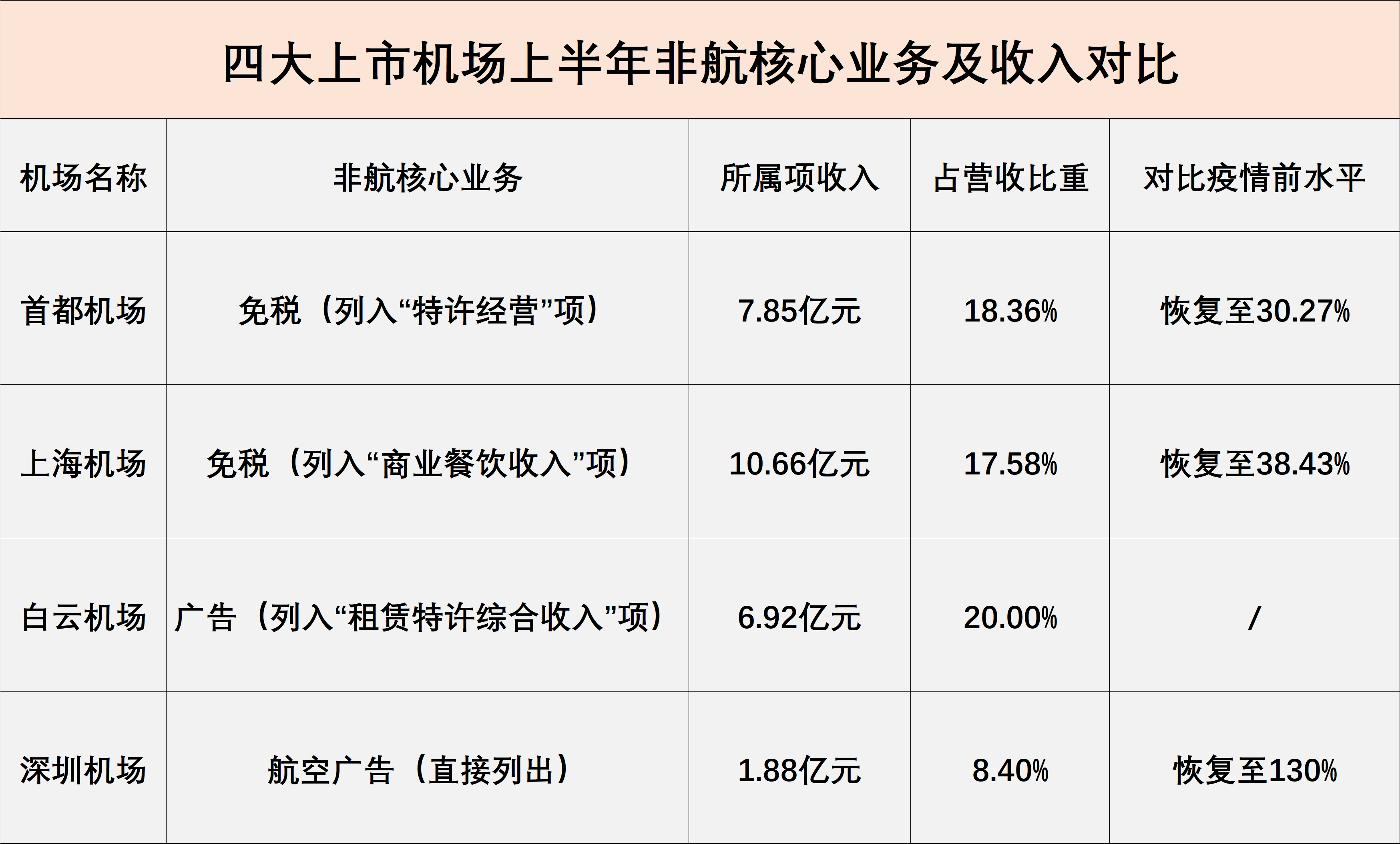

北上机场免税“摇钱树”不灵验了

对于上海机场、首都机场而言,在各类商业业态中,免税收入贡献最大,是名副其实的非航核心业务。其中。上海机场此前凭借寸土寸金的免税店铺资源实现超50亿元的年利润,股价最高飙涨至87元左右/股,被外界誉为“机场茅”;首都机场疫情前年利润也在24亿元-28亿元左右。

按照日上上海与上海机场最初签订的免税合同,采取“月保底销售提成”和“月实际销售提成”两者取高的模式,提成比例高达42.5%,这也意味着,机场通过“下有保底、上不封顶”可实现旱涝保收。此前合同显示,2019年至2025年七年上海机场的保底销售提成合计410亿元,平均每年保底提成为58.57亿元。

但是疫情重创下,机场免税红利一夜之间消散,双方重签了合同。如今疫情已经过去,而免税行业市场环境和竞争格局发生重大变化,免税行业经营渠道由原来的口岸免税为主变为“离岛+口岸+市内+电商”等多渠道模式,机场口岸免税店的日子不再那么好过。

去年12月,日上和上海机场再次进行合同重大修订,免税协议回归疫情前的“下有保底,上无封顶”模式,但保底额缩水、扣点率下降明显。这也意味着,上海机场虽然夺回了优势地位,但已难回疫情前的高光辉煌时刻。

半年报数据披露,今年上半年上海机场实现相关免税合同收入6.48亿元,而2019年上半年为19.27亿元,不足其35%。根据最初版合同,2024年上海机场保底销售提成本应在74.64亿元。

首都机场同样如此,免税行业竞争格局生变,机场免税失去竞争优势,少了最主要的收入来源。数据披露,上半年首都机场免税收入所属的“特许经营”收入项实现收入7.85亿元,仅为疫情前水平的30.27%。

白云机场广告业务“一波三折”

由于免税业务未成气候,白云机场、深圳机场非航核心业务主要是机场广告,凭借机场流量效应将旅客注意力加以变现。

界面新闻此前报道,疫情前三年即2017年至2019年,白云机场广告净利润在1.5 亿-3.5亿元之间,占总利润比重一度超过三成; 深圳机场广告净利润在2亿-3亿元之间,为公司贡献了四成以上的利润。

疫情期间,机场旅客吞吐量锐减,机场广告媒体价值及竞争力大不如前,终端客户广告投放需求随之下降。2020年和2021年,白云机场还和两家广告公司德高集团、迪岸双赢集团发生过仲裁纠纷,最后裁决都是机场方面减少或者直接免除广告公司资源使用费、发布费等,导致白云机场2022年广告业务录得净亏损4057万元

疫情过后,去年5月份白云机场与迪岸双赢集团新签署了T1航站楼广告经营合同、与北京沃捷签署了二号航站楼及GTC广告媒体经营合同。第一经营年度广告发布费基准价位分别为2.858亿元和3.98亿元(注:基准价相当于保底金额)。此后经营年度的广告发布费取决于实际旅客吞吐量,若旅客吞吐量高于基准水平(5000万人次),广告发布费相应增加。

这也意味着,只要白云机场一个经营年度内旅客吞吐量高于5000万人次,就能拿到至少6.838亿元的保底广告收入。

但是界面新闻注意到,合作关系仅维持了不到半年时间,去年9月份,白云机场就宣布与北京沃捷解除《广告经营合同》,理由是北京沃捷未按合同规定履行义务。二者“分手”并不愉快,今年6月份,双方闹到仲裁庭上,北京沃捷申请白云机场返还其履约保证金5747万元。截至目前,该案件尚处于仲裁审理阶段。

屋漏偏逢连夜雨,也是去年5月份与白云机场签署T1航站楼广告经营合同的迪岸双赢集团同样“闹分手”。今年8月下旬,白云机场公告披露,迪岸公司单方面主张因重大客观情况出现变化,合同存在履约不能,要求提前终止《T1广告经营合同》,双方也就相关争议提请了仲裁。

由于案件正在审理或是尚未开始审理,从白云机场半年报来看,公司的广告收入还未受到影响。数据显示,今年上半年白云机场广告业务实现营业收入1.83亿元、净利润5625万元。其中,白云机场全资子公司广州白云国际广告有限公司报告期内录得净利润5085万元。

尽管短期来看影响不大,但是一旦闹分手,长时间的审理过程会导致机场广告资源面临闲置。界面新闻注意到,白云机场在公告中表示,为减少广告空置损失,白云机场全面接收T1航站楼广告媒体等各类资源,迪岸双赢公司在进行广告场地交接时,应当同步完成《T1广告经营合同》媒体清单内的所有广告媒体下画工作,下刊费用由迪岸方面承担。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号