记者|张乔遇

依靠讯飞科技在人工智能领域的深厚积累,近日,AI+医疗解决方案提供商讯飞医疗科技股份有限公司(简称:讯飞医疗或公司)向港交所递交招股书,华泰国际、广发融资(香港)、建银国际为联席保荐人。

公司解决方案以讯飞星火医疗大模型、医学知识图谱、语音识别、医学推理等核心技术为基础,在不同的应用场景中提供给不同自然语言处理(“NLP”)的目标用户。

收入来自按项目收费的项目实施费用及持续提供产品及服务的获益,包括提供维护及运营服务、智能外呼电话服务、患者服务套餐、影像云及医疗器械。公司的项目周期通常为期一至五年,期间无偿提供维护及其他服务。

尽管公司依托科大讯飞的AI技术积累,在医疗人工智能行业占据一定市场份额,但其财务状况及业务运营存在显著的不稳定因素。具体而言,讯飞医疗持续亏损,累计亏损额已超过5亿元,且毛利难以覆盖高额销售及研发开支,商业化难题有待解决。此外,公司应收款项高企,贸易应收款项周转天数不断延长,逾期贸易应收款项大幅提升,也增加了企业运营风险和财务成本。

分拆上市已谋划多年

科大讯飞分拆讯飞医疗早有准备。公告显示,科大讯飞最早于2021年8月公告关于筹划讯飞医疗分拆上市,彼时讯飞医疗名称还系安徽科大讯飞医疗信息技术有限公司。

招股书显示,讯飞医疗是一家人工智能赋能的医疗解决方案提供商,公司产品及解决方案涵盖健康风险预警、早期筛查、诊断、治疗及治疗效果评估到出院后管理和慢性病管理的整个医疗服务周期,并独立开发了支撑产品及解决方案的人工智能技术。

对于本次分拆,科大讯飞表示系为了借助资本市场,推动智慧医疗业务抓住市场机遇实现业务快速增长,进而有利于上市公司股东长期价值的最大化。

1月10日,科大讯飞(002230.SZ)宣布分拆子公司讯飞医疗科技股份有限公司(下称“讯飞医疗”)赴港交所上市。公告显示,本次分拆上市完成后,科大讯飞仍将维持对讯飞医疗的控制权,讯飞医疗仍为上市公司合并报表范围内的子公司。这意味着,讯飞医疗的经营业绩将同步反映至上市公司整体业绩。1月26日晚间,讯飞医疗向港交所提交上市申请书,正式冲击资本市场。

讯飞医疗成立于2016年5月,原名安徽普济信息科技有限公司,科大讯飞为控股股东。2021年12月,讯飞医疗转制为股份有限公司,并更名为安徽讯飞医疗股份有限公司,2023年2月,讯飞医疗进一步更名为讯飞医疗科技股份有限公司。截至2024年7月22日,科大讯飞持有讯飞医疗约52.47%的股权。

与科大讯飞关联交易频繁

讯飞医疗致力于利用人工智能技术赋能医疗行业实现中国医疗人工智能解决方案规模商业化。根据弗若斯特沙利文的资料,讯飞医疗2023年收入规模在中国医疗人工智能行业中位列第一,市场份额为5.9%。

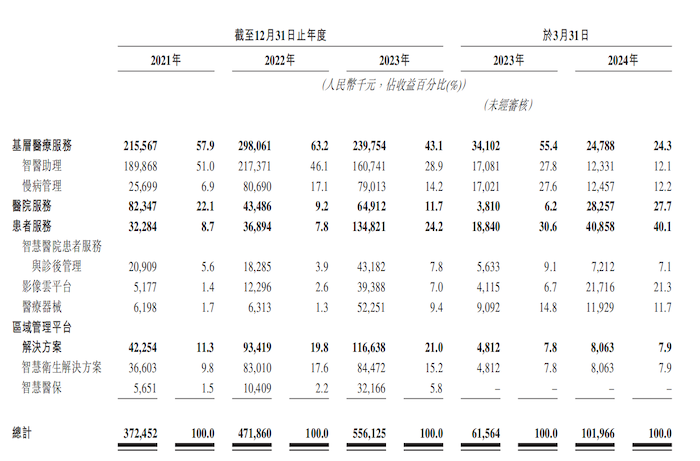

讯飞医药的收入主要来自于提供基层医疗服务、医院服务、患者服务和区域医疗解决方案获得。其中,基层医疗服务包括智医助理和慢病管理;医院服务涵盖智慧医院解决方案和诊疗助理;患者服务涉及智慧医院患者服务、影像云平台和医疗器械;区域管理平台则包括智慧卫生和智慧医保,

2021年至2023年,基层医疗服务收入占讯飞医疗主营业务收入的比重最大,分别为57.9%、63.2%和43.1%。但可以看到的是,该业务收入占比2023年大幅下滑,截至2024年前3个月,公司基层医疗服务收入2480万元,同比减少27.3%,占讯飞医疗收入的比重降低至24.3%。而2021年至2023年及2024年3月,讯飞医疗的基层医疗服务客户数量均在同比上涨。

该部分收入减少的主要原因在于近期政府旨在加强医疗保险基金管理的政策。讯飞医疗称,尽管该等政策并未禁止大型采购,其呼吁加强对县级基金支出的审查,促使政府实体对高价值合约采取更严格的采购流程,并导致自2022年末以来至2024年初采购及合约敲定进程放缓。

公司客户主要为卫健委、医院、患者、居民等,以卫健委和医院为主。报告期各期,讯飞医疗来自前五大客户的收入占总收入的比例分别为56.4%、50.3%、34.4%及36.7%。界面新闻记者注意到,科大讯飞及其子公司(下称:科大讯飞集团)是公司的前五大客户之一,同时也是第一大供应商。

报告期各期,讯飞医疗来自科大讯飞集团的收入分别为9174.9万元、1507.8万元、6170.3万元及80.2万元,分别占讯飞医疗同期总收入的24.6%、3.2%、11.1%及0.8%。

同期,讯飞医疗向五大供应商的采购额分别占公司总采购额的40.8%、42.2%、40.1%及44.0%。其中向科大讯飞集团采购人力资源服务、技术服务及行政管理服务,金额分别为8311.5万元、7777.8万元、8539.0万元及2408.7万元,占讯飞医疗总采购额的27.9%、21.8%、18.1%及22.0%。

逾期应收款项高企

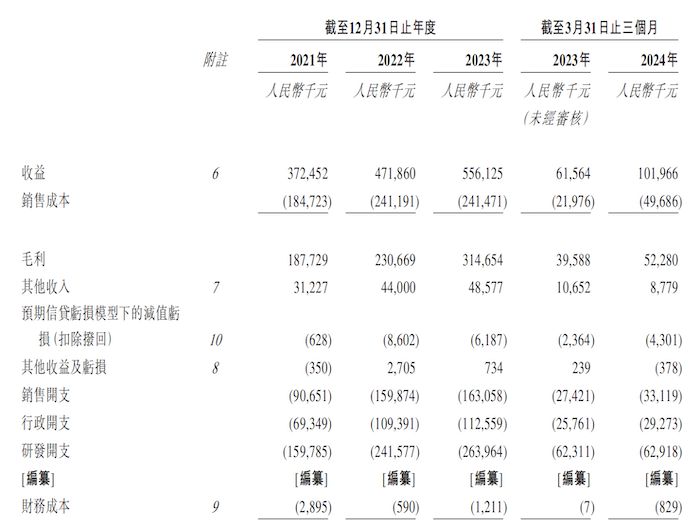

报告期各期,讯飞医疗的收入分别为3.72亿元、4.72亿元、5.56亿元和1.02亿元;净利润分别为-8940.1万元、-2.09亿元、-1.54亿元和-7086.2万元,累计亏损超过5亿元。

扣除销售成本后,讯飞医疗的毛利已难以覆盖高额销售及研发开支,身披AI和大模型外衣的讯飞医疗商业化难题仍待解决。同时,不断走高的应收款项更增加了企业的运营风险和财务成本。

由于讯飞医疗产品及服务销售增加以及若干区域管理机构客户付款周期较长,财报显示,讯飞医疗的贸易及其他应收款款项大幅增加,报告期分别达到1.77亿元、3.05亿元、5.33亿元和5.57亿元。

贸易及其他应收款项主要包括贸易应收款项(通常指应收账款)、其他应收款项、向供应商垫款款、预付款项、递延发行成本、其他可收回税项。报告期各期,讯飞医疗贸易应收款项分别为1.63亿元、2.79亿元、5.10亿元和5.40亿元。

由于区域管理机构及其他国有企业客户属于公共部门,且其内部财务管理及付款审批流程通常要求较长的付款周期,公司的贸易应收款项周转天数相对较长且不断增加,报告期分别为160.1天、249.9天、305.6天及481.1天。同期,公司逾期贸易应收款项分别高达6480万元、1.59亿元、3.25亿元及4.17亿元。

就逾期超过六个月的贸易应收款项而言,公司通常会要求法律部门催款或律师函件及诉讼。对于讯飞医疗发出催款函或律师信后长时间未能支付未偿还贸易应收账款的客户,公司的法律部门会提起诉讼。报告期及2024年5月31日止五个月,公司分别提起2宗、4宗、13宗、1宗、2宗及4宗诉讼。

涉及的客户数目分别对应9家、30家、50家、13家和20家;所涉贸易应收账款金额分别为1736.1万元、2423.8万元、8282.8万元、3375.0万元和1181.3万元。其中2022年及2023年所涉贸易应收账款占逾期贸易应收账款总额的比例分别达到37.4%和52.0%。

讯飞医疗称,尽管公司已采取有效措施以收回逾期贸易应收账款,但大部分贸易应收账款为应收区域管理机构及其他国有企业客户的款项,部分客户与公司有长期业务关系。未来公司期望从医院服务及患者服务中获得更高比例的收入。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号